英伟达未来五年业绩增长预期超过五倍,估值过热,转型服务提供商展望良好

英伟达未来的构想是走向产业链下游,由原来单纯的设备供应商再增加服务提供商,其自建或合建的算力中心就会把原来5000多倍的资本支出缩减到千分之一,市场份额将随之增加5倍左右,这对供需双方将是一个双赢的方案。

随着英伟达2023年一季报的公布,其市值突破万亿美元大关,与苹果、微软、Google的母公司和亚马逊并列成为五大巨无霸科技企业之一,这五家公司合计占了标准普尔市值的25%,相对科技股集中的纳斯达克指数上涨了33%,标准普尔指数只涨了11.5%。如果投资者错过了英伟达今年187%的涨幅,还可以在高点继续买入吗?本文将从算力供需侧、护城河、挑战等多维度对比,评估其投资价值。

需求侧:

AI算力需求增长超预期

翻倍时间缩短到3.4个月

摩尔定律是由英特尔创始人之一戈登·摩尔于1965年提出,描述了集成电路的性能和功能随时间发展的趋势,并在随后几十年中得到验证和延续。

从计算能力增长来看,人工智能经历了两个时代,从1959年到2012年,大致符合摩尔定律的结果,翻倍期为两年左右。从2012年到现在,算力的增长大大超过了摩尔定律。

根据openAI在2018年5月发表的题为人工智能和计算的研究报告,从2012年以来,人工智能训练运行中所使用的计算量呈几何级数增长,翻倍时间缩短到仅仅为3.4个月,6年里算力增长了30多万倍,如果按照传统的摩尔定律(2年)算力只能产生7倍的增长。

算力需求的增长一直是人工智能进步的一个关键组成部分,如果这种趋势继续下去,就需要为远远超出今天能力的需求做好准备。

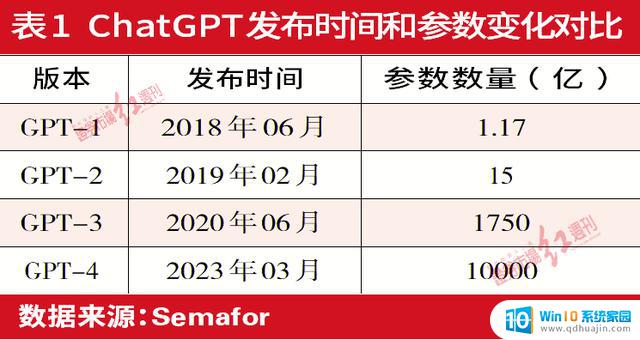

ChatGPT的最新发展也印证了5年前的结论。表1列举一下不同版本的参数,根据Semafor的报告,GPT-4的规模约为GPT-3的六倍,有大约1万亿个参数,此外训练数据量也在同步增长。参数从最初的1.17亿已经增长到1万亿,5年里增长了5.2万倍,基本符合之前的假设。

由于今年仅仅是人工智能自动生成内容(AIGC)繁荣的开始,更多的互联网企业投入其中,这个趋势会继续下去。基于这一分析,更多的资本支出会投入到这一蓬勃发展的领域,由于人工智能研究计算密集性增加,也因此会变得资本密集,成为只有少数公司才玩得起的像F1赛车那样的贵族运动,投资前景引人担忧。

供给侧:

“黄氏定律”挑战摩尔定律

AI硬件处理能力有望每年增1倍

摩尔定律的基本观点是,在相同的芯片尺寸下,集成电路上可容纳的晶体管数量每隔约18~24个月就会翻倍,而其造价也会相应减半。这意味着处理器性能将在相同的物理空间内呈指数级增长。

摩尔定律在推动半导体产业的快速增长和创新方面具有重要作用。随着晶体管密度的增加,芯片变得更加强大、更小、更快,并能执行更复杂的计算任务。这为计算机技术的进步提供了基础,推动了个人电脑、移动设备、互联网和人工智能等领域的迅速发展。然而,随着时间的推移,摩尔定律也面临着挑战和限制。随着晶体管尺寸逐渐接近其物理极限,以摩尔定律的速度继续增加晶体管密度变得越来越困难。此外,高度集成的芯片会产生热和功耗问题,导致散热和能效方面的挑战。

伴随着微芯片组件变得越来越小,芯片的进步越来越难以满足摩尔定律的速度要求时,2015年以后,芯片的处理能力需要20年才能翻一番,人们普遍认为摩尔定律已经成为过去。

面对统治半导体领域超过半个世纪的经验定律,英伟达首席执行官的黄仁勋在加利福尼亚州圣何塞举行的2018年GPU技术大会上提出了颠覆性的黄氏定律,他观察到英伟达的GPU比5年前快25倍,即人们通常所说的GPU硬件性能每年翻倍。而摩尔定律预计只会增加接近10倍级别(按照18个月考虑)。

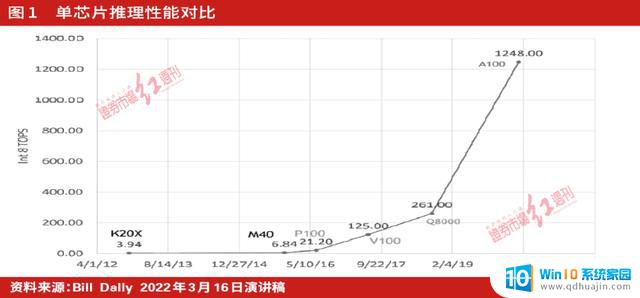

英伟达公司首席科学家兼研究部高级副总裁Bill Dally在2022年3月举行的美国橘郡计算机学会演讲中给出了更具体的答案:单个GPU的计算能力在8年内提高了316倍,GPU推理性能确实是每年翻一番,对比摩尔定律在商业上统治芯片半个世纪,GPU未来高速发展才刚刚开始。(见图1)

5年后算力价格或仅为当下2.5%

降价有望新增5000多倍市场空间

如果GPU的性能是技术领域的竞争,那么从供给来看,主要关注英伟达的生产能力和销量,ChatGPT点燃了AIGC(生成式AI)革命后,所有的互联网大厂和初创公司都疯抢GPU,使GPU形成卖方市场,价格持续上涨。

目前国内GPU芯片价格比建议零售价高出40%,甚至连2018年推出的老一代产品V100的价格也在1万美元左右,供应国内的A800的售价约高达3.65万美元。在移动互联网竞争中,各个厂商都在跑一场永不停止的4×100米接力,AIGC无疑是下一个接力点,稍有失误就会失去下一个十年。

如果按照OpenAI发表的算力每3.4个月翻倍,5年后的需求大概超过目前容量的20万倍以上的级别,这是在没有考虑需求侧的承受能力和供给侧的产能的理想情况,如果观察表2中近6年GPU迭代过程中算力和硬件价格的对比,就会发现每秒万亿次计算的价格从348美元降到了个位数的4美元,仅为最初价格的1.2%,每年降幅超过了52%。

假设价格下降趋势持续下去,5年后单位算力价格仅为现在的2.5%,也就是市场份额会增加5000多倍,毫无疑问,这是一个无比巨大的市场。如果以2023财年英伟达计算网络收入151亿美元推算,人工智能的算力市场超过70万亿美元市场规模,仍超出了需求侧的经济承受能力。

英伟达后续或转向服务提供商

自建数据中心缓解GPU供给压力

目前只能通过以下三个因素挖掘潜力:算法、并行计算(增加GPU数量)和硬件升极(单个GPU处理能力)。根据黄氏定律每年处理能力翻倍,单个GPU处理能力是5年后是现在的32倍,在算法没有革命性的突破情况下,依靠并行计算就和GPU数量相关,在量子计算商用之前,似乎惟一可行的只有扩大英伟达供货能力。

现在的主要瓶颈在于英伟达产能受限,其GPU的交付时间原来仅需3个月左右,现在新订单要推迟到年底,等待时间超过半年,甚至1年。且目前英伟达芯片已经没有库存,H100和A100高算力GPU更是供不应求。而英伟达在订货之前预付了现金,如果收入下降,会陷入亏损的危险。

英伟达目前也采用代工制造和组装其产品,芯片主要由台积电代工生产,少量产品由三星代工完成,并考虑未来引入英特尔代工,而服务器系统代工则由纬创、鸿海完成。但英伟达在年报中坦诚公布了潜在风险:“芯片制造周期很长,无法保证晶圆、元件和产能供应,并且其供应、生产和交付都存在不确定性。”

从上面分析可以看出,需求侧无法承担这么大的资本支出,供应侧则产能有限,这么大的市场只能放弃。实际上黄仁勋在接受媒体采访时给出了英伟达的解决方案:如果其他企业或者云服务提供商自建一个数据中心需要10亿美元,英伟达自己承建就可以缩减到1亿美元。当把它放在云端并由100家公司共享时,成本就仅为原来的千分之一,只需要1000万或2000万美元就可以建立ChatGTP这样的应用,英伟达提供的GPU允许初创公司使用比传统计算机处理器低得多的成本来训练模型,建立像大型语言模型不再是少数几个互联网巨头的专利,对于这类模型所需的计算量来说实际上是很便宜的,中小公司都能负担得起。

英伟达未来的构想是走向产业链下游,由原来单纯的设备供应商延伸到服务提供商,其自建或合建的算力中心就会把原来5000多倍的资本支出缩减到千分之一,市场份额将随之增加5倍左右,这对供需双方是一个双赢的方案。

AMD、英特尔、谷歌、苹果等“搅局”

英伟达AI硬件垄断地位遭受挑战?

英伟达从1993年成立起历尽起起伏伏,早期两代显卡在市场上都失败了,直到1999年上市后推出第一款GPU产品GeForce256才逐渐在图形显示卡领域立足,早在2008年推出的智能手机芯片,因为基带的劣势最终放弃了智能手机市场,最后才在人工智能处理芯片领域成为行业龙头。

从做图形处理硬件开始创业起,一直在为信息时代的淘金者甘当“送水人”,成功更是由于一直坚持不懈,在打井取水的过程中很幸运地打出了石油,同样的芯片在图形处理时只能卖到1000美元的数量级,如果改为人工智能并行计算就会价值上万美元。

根据汇丰银行的分析预测,人工智能芯片的售价将比标准游戏芯片高10到20倍,英伟达在人工智能自动生成内容(AIGC)领域占据了90%的市场份额,远远领先于超微半导体(AMD)、英特尔和美光科技等芯片竞争对手。这也使得英伟达当前市值接近两个台积电,5倍于AMD,7倍于英特尔。

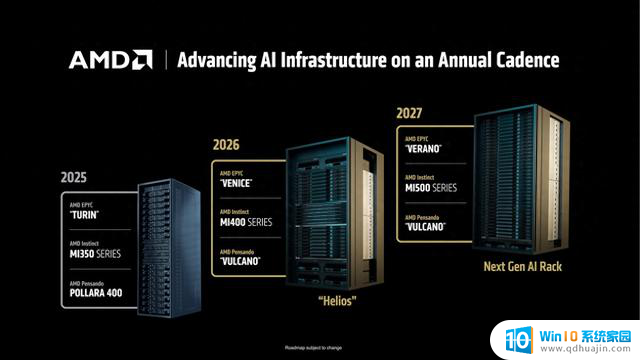

但面对人工智能芯片未来巨大的市场,AMD、英特尔、谷歌、苹果、微软等芯片厂商和和科技巨头纷纷下场布局。如AMD在今年1月推出了Instinct MI300加速处理器,其公布的技术资料上运算速度已经超过了英伟达的旗舰产品H100,AMD为提高吞吐量和能源效率,将不同单元封装在一起,而不是像英伟达那样连接到两个单独的设备。

为了配合新产品投入市场,6月13日特别举行了“AMD数据中心和AI技术首映式”,通过直播展示公司的发展战略将聚焦于扩展数据中心和AI产品的融合。从下半年起AMD GPU产品将与英伟达展开直接竞争,特别是对高性能计算要求更高的场景,因为AMD的浮点计算性能现在远远领先于NVIDIA。

英特尔也为最近火热的GPU市场改变了市场策略,其原先的目标是推出结合了CPU和GPU内核的XPU Falcon Shores,为了缩短上市时间单独推出Falcon Shores GPU。并且还将提供单一的GPU编程接口,未来英伟达在AI领域硬件垄断地位会受到挑战。

从中长期来看,除了芯片厂商会加速研发新一代GPU,谷歌、苹果、微软、亚马逊和Meta等互联网巨头也在最近几年投入到这一人工智能的基础领域,因为谁都不想在关键领域受制于人。

谷歌已经开发出第四代人工智能芯片TPU v4(Tensor Processing Unit),宣称其性能已经超过了英伟达上一代产品A100芯片,将4000多个TPU v4芯片组合成一台超级计算机,应用于其大语言模型PaLM的训练。

苹果在其iPhone、iPad和Mac等设备中使用A系列和M系列AI芯片系列,这些AI加速器具备强大的机器学习和神经网络处理能力,为苹果产品加宽了护城河。即使直接投资OpenAI受益最大的微软也在寻求摆脱对英伟达的依赖,与英伟达竞争对手AMD合作开发雅典娜(Athena)人工智能芯片。

但在笔者看来,即使其他硬件厂商在短时间内硬件性能可以和英伟达竞争,其开发平台的劣势也是在短期内无法弥补的,就像微软在早期智能手机市场中缺少开发者和应用而不得不放弃。

平台优势加固英伟达“护城河”

借助软件汇聚400万下游开发者

未来的AI芯片会呈现百花争艳的局面,那么英伟达优势到底能持续多久呢?

英伟达早在2006年就布局了通用并行计算平台,推出了统一计算架构(Compute Unified Device Architecture CUDA),英伟达把原先仅用于3D图形加速器的GPU扩展为并行计算加速器,通过CUDA使GPU形成类似互联网的优势,使全球许多最快的超级计算机加速运转,成为人工智能时代的发动机。CUDA在推出12年时间才达到200万开发者,CUDA下载次数超过4000万次,最新年报显示,CUDA开发人员已经达到了400万人,在过去的两年半里,这个数字翻了一番。

英伟达通过发布CUDA开发工具来扩展其生态系统,为科研开发人员编程提供了一整套开发工具,绕过硬件壁垒直接着手深度神经网络等应用。根据英伟达官网介绍,微软、腾讯和百度都在采用CUDA处理计算机视觉,在成本和能源方面节省了4倍。

目前CUDA已经成为科学模拟、机器学习、数据分析和计算机视觉各个领域的首选平台,利用GPU的并行处理能力来加速其应用程序的必备工具。

英伟达未来5年业绩或增5倍以上

但百倍以上估值大概率难持久

英伟达如果能够复制英特尔在90年代中期的辉煌,收入在5年内会有5倍以上的增长,净利润会增长到5~10倍。从最新公布的年报来看,其收入主要来源是计算网络和图形处理两个部分,分别是151亿美元和119亿美元,随着人工智能算力需求的增长,计算网络虽然比上年增长了36%,然而由于PC市场出货量下降,图形处理下降了46%,总收入270亿美元基本和去年持平,净利润却由于成本上涨和研发支出增加,比上一年度下滑了55%。

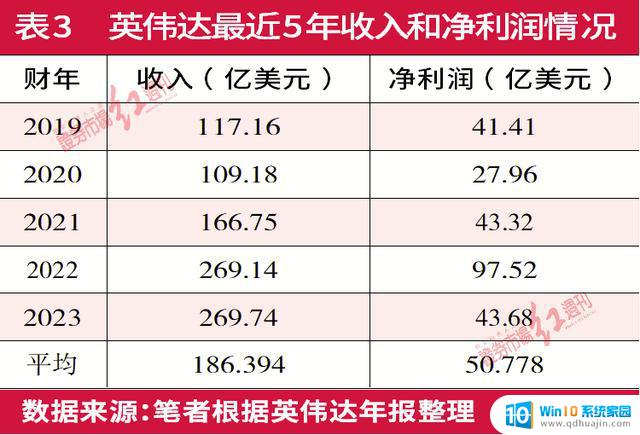

由于芯片产业收入和净利润波动比较大,笔者以近5年英伟达收入和净利润的平均数作为评估的基点(见表3),由此计算出五年后每股收益在10~20美元区间。考虑到2023年财报由于成本上涨和研发支出扭曲了净利润,使目前的市盈率高达200倍。如果以2022财年每股收益3.85美元来计算市盈率,真实的市盈率就会下降接近一半到110倍左右。

但在笔者看来,即使这样对于投资者来说也存在着巨大的风险,未来市盈率保持在100倍左右,每股股价就会在1000~2000美元之间,对比现在400多美元的股价,收益在1.5~4倍之间,只是这么高的市盈率,笔者认为,或将很难持续下去。

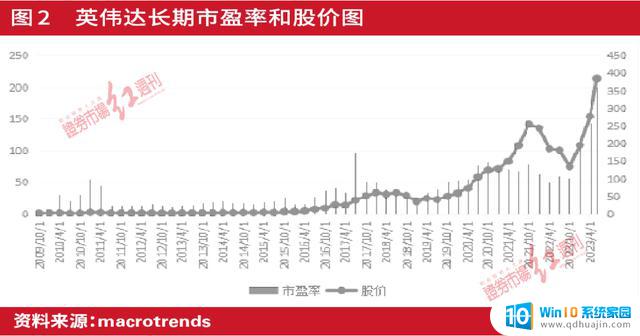

拉长时间周期来看,从2010年以来,英伟达历史平均市盈率是44倍(见图2),但是在2017年以前的平均值只有24倍,只是近5年在人工智能的新浪潮下,市盈率平均值达到了67倍。如果用英伟达历史市盈率进行估值,从表4的结果中可以看出,最好的情况下股价是1340美元/股。而一旦回到2017年前的估值水平,股价要比现在跌将近40%,虽然5年平均复合收益率中值有11%,但是承担这么大的风险,笔者认为还是得不偿失。

毕竟市场总是在人们不知不觉中在酝酿着泡沫。早期互联网热潮时,许多纳斯达克互联网股票的市盈率都超过了100倍,只是没有人能够知道它们何时会破裂。许多人买入的原因就是坚信可以卖给一些更傻的接盘侠,自己可以获利了结。

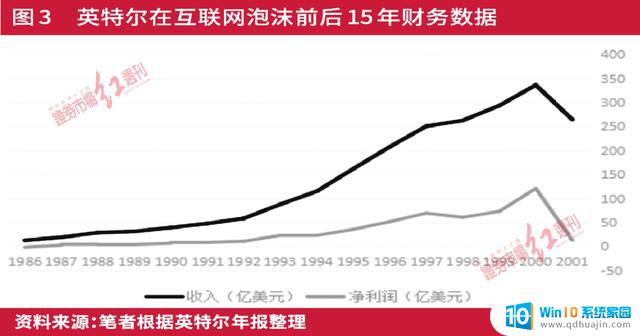

如果借鉴英特尔在2001年之前后共15年的财务数据,读者会发现从1986年以后英特尔经历了连续14年收入增长,在2000年时到达顶峰,在上世纪90年代中期增长速度最快,平均5年收入增长3倍多,净利润更高达5倍多。

其股价90年代初仅仅1美元,到2000年泡沫高峰时股价高达70美元,10年上涨了70倍;不幸的是互联网破裂之后,2001财年英特尔收入下滑20%多,净利润呈现断崖式下跌接近90%,股价也从高点跌了80%多。目前股价接近30美元,20多年过去了,再也没有恢复当年股价的辉煌,而目前英特尔近10年来市盈率一直在10倍左右徘徊。

当然,相较于英特尔,笔者认为英伟达目前的情况和思科在2000年股价最高时更为相似。二者的市盈率都超过了200倍,思科当时市值和与销售额的比率为31倍,英伟达现在接近38倍,笔者认为,这个估值肯定是过高的。目前和2000年的市场,惟一的区别是其他公司都在合理的估值范围内,只是英伟达受到了市场的热捧。

英伟达新瞄准边缘计算市场

台积电、三星等晶圆代工厂价值凸显

就在因为生成式AI和大语言模型(LLM)火爆而在半年内推高英伟达股价接近两倍之时,英伟达2023年财报瞄准了新兴的边缘计算市场,未来可以通过生成式人工智能和数字化重塑3万亿美元的汽车行业,内容涉及汽车设计、制造、自动驾驶和客户体验。英伟达公司希望引领工业转型,开发自动驾驶汽车是一项最复杂的人工智能挑战。

在英伟达的构想下,自动驾驶汽车需要两台电脑:一台位于数据中心的人工智能工厂,可以通过大数据完善和测试人工智能;另一台位于智能汽车中,英伟达通过硬件优势汇聚了数百个合作伙伴,正在合作开发英伟达驾驶(NVIDIA DRIVE)软件。这一阵营包含了前30名中的20名新能源汽车制造商、许多行业内的一级制造商和顶级软件公司、最大的10家卡车公司中的8家以及自动驾驶出租车公司。如果英伟达在边缘计算领域也能获得像数据中心那样的市场,很可能会撑起另一个万亿级市值。

投资者如果不想冒这么大的风险,可以选择投资产业链的下游。因为未来的受益者会集中到台积电、三星等少数几个晶圆代工企业,无论是英伟达、AMD等硬件厂商,还是互联网软件公司,其设计出来的芯片都会由少数几个晶圆成品加工企业负责生产,晶圆代工行业属于典型的技术、资本、人才密集型行业,需要大量的资本支出和人才投入,具有较高的进入壁垒,台积电和三星每年的资本支出都在300亿美元以上,英特尔去年的资本开支也达到了250亿美元,寡头垄断形势明显,更容易从行业发展中受益。

(本文作者系现居加拿大的职业投资人,文中观点仅代表嘉宾个人,不代表《红周刊》立场。本文已刊发于6月24日《红周刊》,文中提及个股仅做分析,不做投资建议。)